Se sei un dipendente della scuola che sta valutando la possibilità di aderire al Fondo Pensione Espero e vuoi capire se possa essere la scelta giusta, questo articolo è perfetto per te.

Immagino che tu sia indeciso se accumulare semplicemente il tuo TFR o investirlo nel fondo. Hai bisogno di maggiori informazioni su costi, rendimenti, vantaggi e svantaggi del Fondo Espero. Se ti ritrovi in questa breve descrizione, ti consiglio di proseguire la lettura, perché troverai risposte precise alle tue domande.

Stiamo per scoprire come funziona il fondo, come devi fare per aderirvi, quali costi devi sostenere e in cosa consiste la pensione complementare.

Che cos’è il fondo pensione Espero?

Espero è uno dei più importanti fondi pensione chiusi ai quali è possibile aderire in Italia. Per chi non lo sapesse, un fondo si definisce “chiuso” quando solo determinate categorie di lavoratori possono accedervi. In questo caso specifico, il fondo è accessibile solo dai lavoratori del comparto scuola.

Insegnanti, ma anche dirigenti scolastici, direttori amministrativi, collaboratori scolastici ecc. costituiscono gli oltre 100 mila associati, rendendo Espero uno dei più grandi fondi negoziali d’Italia.

Espero nasce dalle negoziazioni tra organizzazioni sindacali del settore (FLC CGIL, CISL Scuola, UIL Scuola) e quelle datoriali (ARAN) e per questo motivo si definisce anche “fondo negoziale”. È da intendersi come un’associazione senza scopo di lucro, riconosciuta dalla COVIP (Commissione di Vigilanza sui Fondi Pensione), che ne certifica la legalità.

Insomma, la prima informazione che dobbiamo portarci a casa è che Espero è un progetto serio e concreto. Non è una truffa, ed è ormai accessibile dal lontano 2004.

L’obiettivo del fondo: la pensione complementare

L’obiettivo di Espero (e quello in generale dei fondi di questo tipo), è quello di permettere alle persone di poter integrare la loro futura pensione. La previdenza complementare, infatti, permette di ottenere un assegno aggiuntivo alla pensione pubblica.

Ma da dove nasce questa esigenza? Come ti avevo già spiegato in questo articolo, il sistema pensionistico pubblico italiano è strutturato secondo il criterio della ripartizione: i contributi che i lavoratori e le aziende versano agli enti di previdenza vengono utilizzati per pagare le pensioni di coloro che hanno lasciato l’attività lavorativa.

Il sistema quindi è di tipo re-distributivo. Quello che entra tramite contributi deve essere in equilibrio con quello che esce tramite pensioni.

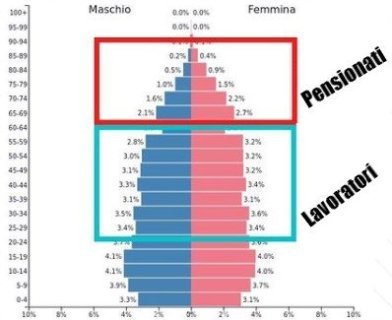

Sfortunatamente, questo sistema, che era perfetto per l’epoca in cui era stato progettato, oggi non funziona più tanto bene. Infatti, per avere un equilibrio sostenibile tra le entrate e le uscite, c’è necessità di una popolazione costituita da tanti lavoratori e pochi pensionati, come ad esempio quella del 1972 (vedi grafico).

Oggi la situazione si sta sempre più invertendo, cioè la popolazione ha una aspettativa di vita più alta, si fanno meno figli e quindi il numero di pensionati aumenta e quello di lavoratori diminuisce. Questo rompe l’equilibrio di cui parlavamo e rende sempre più difficile erogare le pensioni. Guarda ad esempio come cambia lo scenario già solo nel 2030: la “piramide” si sta invertendo.

Se a questo sommiamo le grosse difficoltà economiche nelle quali versa oggi il nostro Paese a seguito della crisi Covid (aumento del debito pubblico, aumento disoccupazione e PIL in decrescita dal 2008) capisci che nel futuro le nostre pensioni pubbliche saranno basse.

Volendo provare a fare delle stime, secondo l’ultimo Rapporto 2020 della Ragioneria generale dello Stato l’importo dell’assegno pensionistico, a seconda dell’anzianità maturata, potrà variare dal 50% al 70% dell’ultimo stipendio percepito. Insomma, non sarà più possibile avere lo stesso stile di vita che si aveva quando si lavorava.

Ecco quindi che Espero e i fondi pensione nascono dall’esigenza di risolvere questo problema.

Fondo pensione Espero: i comparti di investimento

Entriamo adesso nel vivo dell’analisi. Come fa esattamente il fondo Espero a prometterci la pensione complementare? Lo fa investendo ciò che versiamo (cioè il nostro TFR + eventuali altri capitali opzionali) in prodotti finanziari di diverso tipo.

In particolare, chi aderisce al fondo può scegliere due tipologie di investimento. Una è più sicura, ha un rischio più basso, a fronte ovviamente di rendimenti più limitati, e si chiama comparto “Garanzia”. L’altra, al contrario, ha un profilo di rischio più elevato, ma permette di ottenere performances più alte nel lungo periodo. Questa soluzione prende il nome di comparto “Crescita“.

Non esiste un comparto migliore, ma esiste un comparto più adatto ad alcune persone piuttosto che ad altre. Prima di scegliere dobbiamo quindi valutare il nostro orizzonte temporale di investimento e il nostro profilo di rischio, in modo da ottenere ciò che è meglio per noi.

Per avere una idea di quali saranno i rendimenti dei due comparti, per ognuno di essi è stato definito un benchmark, cioè un “valore” di riferimento. Se il comparto lavora secondo gli obiettivi dichiarati, dovrebbe ottenere rendimenti molto simili al benchmark. Un discostamento troppo in basso o troppo in alto rispetto al riferimento implica che c’è qualcosa che non va. Cioè significa che non si stanno comprando i giusti strumenti finanziari per garantire gli obiettivi che il fondo si è prefissato.

Come vedremo tra poco, il fondo Espero lavora invece molto bene, e tendenzialmente sta rispettando i benchmark dichiarati.

Comparti garanzia

Gli aderenti ideali per il comparto Garanzia sono quegli individui avversi al rischio, prossimi alla pensione, che hanno solo l’esigenza di proteggere il proprio TRF accumulato negli anni. Infatti, in questo caso l’obiettivo dichiarato del fondo è quello di ottenere una performance simile a quella che si otterrebbe se si lasciasse il TFR presso il proprio datore di lavoro.

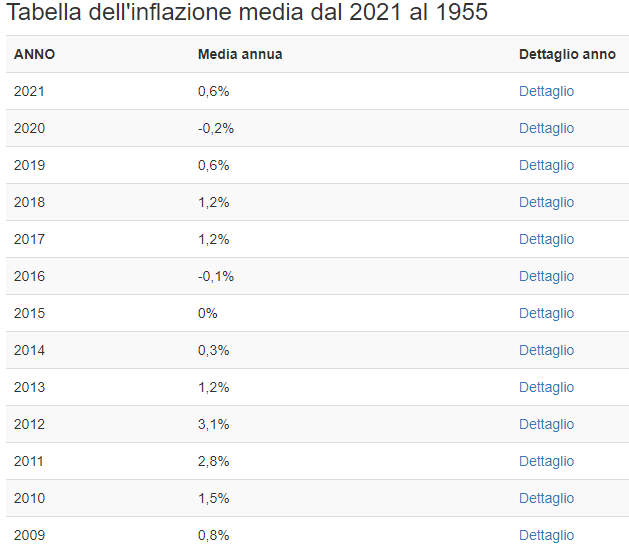

Ma a quanto corrisponde il ritorno economico in questo caso? Ricordiamo che il TFR lasciato in azienda viene rivalutato al tasso dell’1,5% annuo + il 75% del tasso di inflazione al dicembre dell’anno precedente. Questa è di fatto la performance media annua che il comparto garanzia cerca di raggiungere, e può essere identificata come “benchmark”.

Nella pratica poi, volendo essere un po’ tecnici, il benchmark deve corrispondere a uno o più indici che gli strumenti finanziari in cui il fondo investe deve replicare. Quindi se leggiamo le relazioni finanziarie del fondo, viene indicato come benchmark del comparto garanzia il seguente:

Benchmark: 40% JP Morgan ITALIA 1-5y; 25% JP Morgan EMU Gov IG 1-5y; 20% JP Morgan EMU IGall mat.; 10% ICE BofAML 1-5 Year Euro Large Cap Corporate Index; 5% MSCI Daily Net TR World

Index.

Questi tecnicismi comunque possono essere tranquillamente lasciati ai più esperti. In estrema sintesi, se hai un orizzonte temporale di investimento inferiore a 5 anni, e sei solo interessato a proteggere il tuo capitale, allora questo comparto può fare al caso tuo.

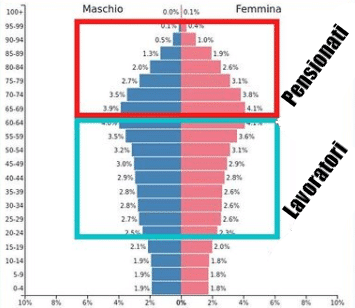

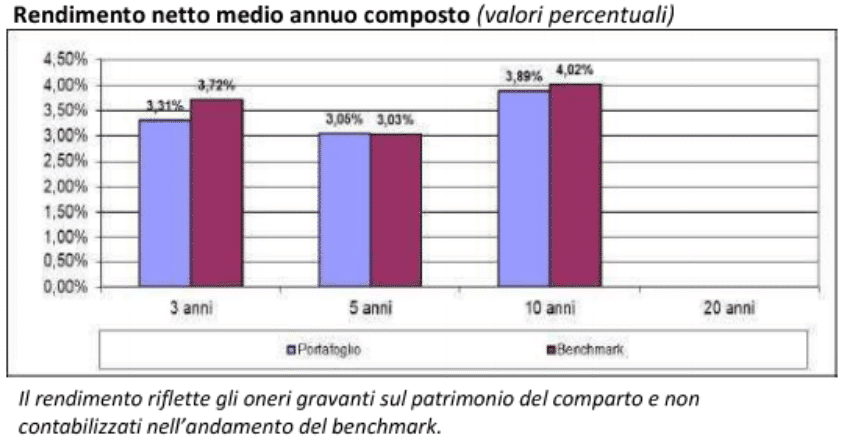

Riesce il fondo a rispettare l’obiettivo dichiarato? Vediamolo nel grafico.

Come puoi osservare, negli ultimi 10 anni, il fondo (in blu) ha ottenuto una performance media dell’ 1,56% annuo. Questa è più alta rispetto al benchmark ufficiale (+0,98%) (in viola), ma leggermente più bassa (anche se in linea) rispetto all’obbiettivo concreto del fondo, cioè replicare il risultato che si otterrebbe lasciando il TFR presso il datore di lavoro (+1,85%) (verde).

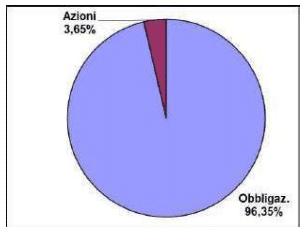

Per ottenere tali rendimenti, il fondo investe in titoli obbligazionari di breve/media durata in quantità prevalente (96,35%), con una componente di azioni residuale (3,65%). Quasi tutti gli strumenti sono dell’area Euro.

Comparto crescita

Gli aderenti ideali al comparto Crescita sono quegli individui che hanno ancora davanti a sé almeno 10/15 anni di lavoro e vogliono ottenere performances economiche superiori al TFR. Infatti, l’obiettivo dichiarato di questo comparto è raggiungere una rivalutazione del proprio capitale di almeno il 2% annuo oltre l’inflazione nel medio periodo.

Rapportando questo obiettivo al contesto attuale, poiché l’inflazione Italiana negli ultimi 10 anni ha avuto una media dell’1%, questo significa che il fondo cerca di ottenere un rendimento medio almeno del 3% annuo.

Stabilito l’obiettivo, che per i meno tecnici può essere preso come valore di riferimento, anche in questo caso si è creato un benchmark ad hoc da seguire:

Benchmark:

10% JP Morgan Cash 3 mesi indice euribor; 20%; Barklays Euro Aggregate Total Return; 15% MSCI All

Countries TR Net; 15% MSCI World partially EURO hedged; 19% Barclays Global Agg 1-3yr EUR Hedged 1% Vix;20% Barclays Global Aggregate All Maturity Euro Hedged (Ticker Bloomberg: LEGATREH

Index).

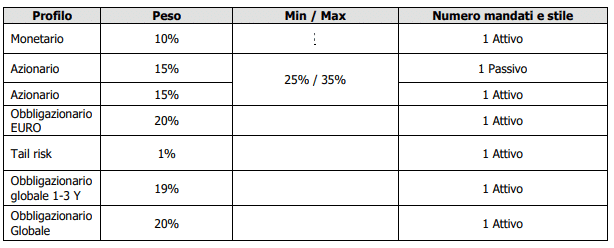

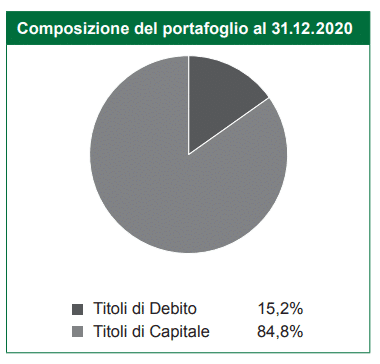

Ma in cosa investe esattamente questo comparto? Lo vediamo nella tabella:

L’asset allocation strategica del fondo prevede un portafoglio investito in sei mandati gestionali specializzati ed in un mandato a copertura dei rischi di coda (tail risk). La composizione del portafoglio evidenzia in media i seguenti prodotti: 30% in azioni internazionali; 20% in obbligazioni tendenzialmente dell’area Euro; 10% in strumenti del mercato monetario; 20% in obbligazioni del mercato globale; 19% in obbligazioni del mercato globale short duration (1-3 Y); 1% a copertura dei rischi di coda.

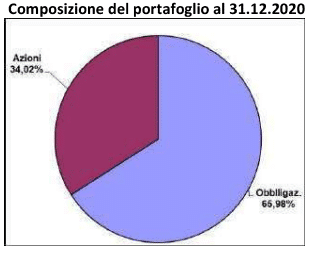

Per chi volesse una visione molto più semplificata, potremmo dire che in media il comparto ha una esposizione azionaria al 35% e tutto il resto è in obbligazioni dall’alto rating (investment grade) o strumenti ancora più sicuri, assimilabili a liquidità.

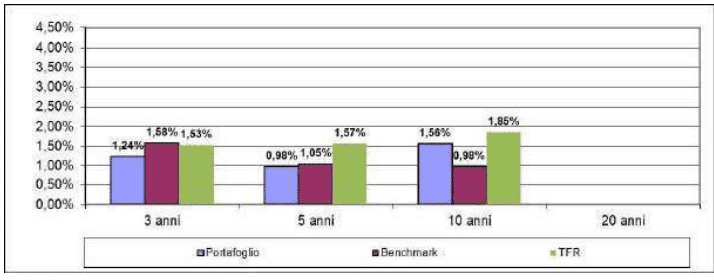

Ma i rendimenti ottenuti hanno rispettato le promesse? Vediamo cosa è successo negli ultimi 10 anni.

Come possiamo notare dal grafico, negli ultimi 10 anni il fondo ha ottenuto un rendimento medio annuo del 3,89%, in linea con il benchmark, che ha fatto il 4,02%. Questo significa che anche sottraendo i costi (che analizziamo tra poco), il fondo ha rispettato la promessa presa con gli aderenti.

Chi avesse investito con l’obiettivo di ottenere una rivalutazione del proprio capitale del 2% reale (oltre l’inflazione) avrebbe raggiunto il suo scopo. Anzi, avrebbe guadagnato anche qualcosa in più.

I costi del fondo pensione espero

Fino ad ora abbiamo parlato della composizione e del rendimento dei due comparti del fondo. Sappiamo bene, però, che quelli erano rendimenti lordi, cioè senza considerare i costi. Come cambia la situazione inserendo questo parametro nella analisi?

Partiamo da una premessa di base. Quando sottoscrivete un qualsiasi prodotto finanziario, i costi sono uno dei parametri più importanti da considerare. Infatti, essi possono ridurre anche di molto i rendimenti teorici raggiungibili con quell’investimento.

Quando parliamo di fondi pensione, per avere una idea dei costi abbiamo 2 possibilità:

- Andare a leggere la “Scheda dei costi” nel documento “Informazioni chiave per l’aderente”, che viene consegnato al momento dell’adesione.

- Oppure sfruttare il sito COVIP.

Infatti la COVIP (Commissione di Vigilanza sui Fondi Pensione), per garantire una maggiore trasparenza ha inventato un indicatore chiamato ISC (indicatore sintetico dei costi) che ci aiuta a farci una idea di quanto stiamo davvero spendendo per un certo fondo.

Per farvi capire quanto sia importante avere costi bassi, basti pensare che un ISC del 2% invece che dell’1% può ridurre il capitale accumulato dopo 35 anni di partecipazione al piano pensionistico di circa il 18 per cento (ad esempio da 100.000 a 82.000 euro).

Quanto costa davvero Espero?

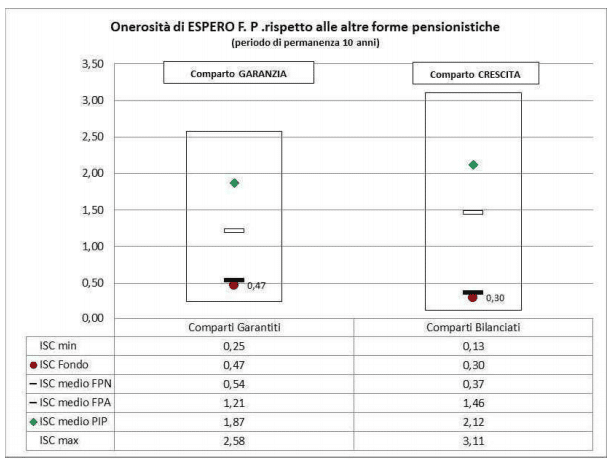

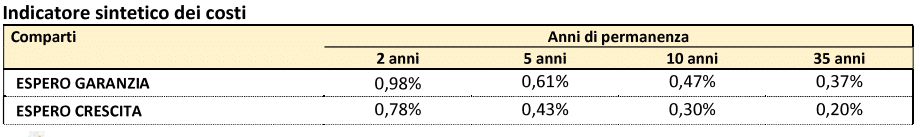

Sfruttando l’ISC scopriamo che Espero è un fondo davvero ottimo sul fronte dei costi, perché questi sono bassissimi. Su un periodo medio di permanenza di 10 anni, si paga lo 0,47% annuo sul comparto Garanzia e lo 0,30% annuo sul comparto Crescita (pallino rosso nel grafico).

I numeri sono infinitamente più bassi della media dei costi di un fondo pensione “qualunque” (linea bianca), e sono più bassi anche della media costi dei fondi pensione chiusi (linea nera)

Ovviamente i costi salgono se si sta meno tempo nel fondo e scendono su orizzonti temporali più lunghi. Considerando comunque che un fondo pensione dovrebbe sempre essere considerato come investimento a lungo periodo, sottolineo ancora l’eccezionalità dei costi bassi del fondo.

Quindi conviene?

A giudicare da quanto detto finora, quindi analizzando solo costi e rendimenti del fondo, ci siamo fatti una idea ben precisa.

Se sei un lavoratore che ha ancora molti anni davanti a sé prima di andare in pensione sottoscrivere il Fondo Espero nel suo comparto Crescita ti permette di ottenere dei risultati nettamente migliori rispetto ad una semplice accumulazione del tuo TFR. Guardando a cosa è accaduto negli ultimi 10 anni, parliamo di un 4% medio annuo del fondo contro un 1,85% annuo della semplice rivalutazione del TFR.

Al contrario, se invece sei un lavoratore prossimo alla pensione (meno di 5/10 anni al pensionamento), sottoscrivere il comparto Garanzia potrebbe non essere così conveniente dal punto di vista puramente dei rendimenti e dei costi.

Però la verità è che fino ad ora abbiamo parlato solo di costi e rendimenti, ma un fondo pensione offre tantissimi altri vantaggi agli aderenti. Ti sto per mostrare che se consideriamo tali vantaggi, anche il comparto Garanzia per chi è prossimo al pensionamento diventa più appetibile rispetto ad accumulare il TFR presso il datore di lavoro.

Tutti gli altri vantaggi del fondo pensione espero

1) Soldi “extra” – Il contributo del datore di lavoro

Secondo quanto stabilito dal contratto nazionale, il lavoratore può scegliere di versare, oltre al TFR, un contributo individuale, calcolato come percentuale dello stipendio, che viene trattenuto direttamente in busta paga.

La cosa interessante è che chiunque decidesse di versare in un fondo pensione almeno l‘1% mensile del proprio stipendio oltre al TFR, avrebbe il vantaggio che anche il datore di lavoro deve versare di “tasca sua” (o meglio, è lo Stato che lo fa) un importo uguale al nostro 1% nel fondo. Lo stato ci sta di fatto “regalando dei soldi”, che negli anni crescono e vanno ad alimentare il nostro patrimonio futuro.

Ad esempio, se percepisci un reddito lordo annuo di 30 mila euro, con il contributo del datore dell’1%, vedrai versare sulla tua posizione pensionistica integrativa 300 euro in più all’anno.

2) Vantaggi fiscali

- I rendimenti ottenuti col fondo sono tassati con un’aliquota massima del 20% anziché del 26% come per la maggior parte delle forme di risparmio finanziario.

- Nel momento in cui arriveremo a ricevere le rendite del nostro fondo pensione, a differenza della tassazione che verrebbe applicata sulla liquidazione del TFR (che va dal 23% al 43%), la tassazione che ci verrà applicata sarà agevolata. L’aliquota massima sarà infatti pari al 15%, che scenderà fino al 9% per chi detiene il fondo per più di 35 anni.

- I contributi che versi all’interno del fondo pensione sono deducibili dal reddito IRPEF fino a 5.164,57 euro l’anno, quindi paghi subito meno imposte sui redditi.

3) Maggiore ventaglio di scelta sulla rendita

Puoi scegliere al momento del pensionamento tra le seguenti tipologie di rendita:

- rendita vitalizia immediata: la rendita viene corrisposta all’aderente fino a che rimane in vita;

- rendita certa e successivamente vitalizia: la rendita viene corrisposta all’aderente per un periodo certo di 5 o 10 anni, ovvero, in caso di decesso, ai superstiti beneficiari. Al termine di tale periodo la rendita diviene vitalizia se l’aderente è ancora in vita e si estingue se nel frattempo è deceduto;

- rendita reversibile: la rendita viene corrisposta all’aderente fino a che rimane in vita e successivamente, per l’intero importo o per una frazione dello stesso, al beneficiario designato se superstite. La rendita si estingue con il decesso di quest’ultimo;

- rendita vitalizia con restituzione del montante residuale (controassicurata): la rendita viene corrisposta all’aderente fino a che rimane in vita. Al momento del decesso viene versato ai beneficiari il capitale residuo, anche sotto forma di pagamento periodico;

- rendita con maggiorazione in caso di non autosufficienza: la rendita viene corrisposta all’aderente fino a che rimane in vita. Il valore della rendita raddoppia qualora sopraggiungano situazioni di non autosufficienza, per tutto il periodo di permanenza. La rendita si estingue al decesso dell’aderente.

4) Possibilità di anticipo di parte della liquidazione

In alcuni specifici casi puoi decidere di riscattare anticipatamente parte dei soldi investiti.

- per l’acquisto o la ristrutturazione della prima casa, propria o dei figli è possibile richiedere fino al 75% del capitale maturato dopo 8 anni dalla prima iscrizione a una qualsiasi forma pensionistica

- per spese sanitarie a seguito di situazioni gravi riguardanti se stessi o altri membri del nucleo familiare, fino al 75% del capitale maturato.

- dopo 8 anni dalla prima iscrizione a una qualsiasi forma pensionistica, è possibile richiedere fino al 30% del capitale maturato senza alcuna giustificazione.

Gli svantaggi del fondo Pensione Espero

Veniamo adesso a quelli che secondo me sono gli svantaggi o comunque i punti che Espero potrebbe migliorare nel tempo.

Mancanza di un comparto più aggressivo

Immaginiamo di metterci nella situazione di una insegnante che a 30 anni sta avviando la sua rosea carriera nel mondo scuola. Per i prossimi 40 anni lavorerà e sa che vuole investire il proprio TFR nel fondo Espero perché gli conviene economicamente.

Visto l’orizzonte temporale così lungo, avrebbe la facoltà di permettersi una esposizione azionaria molto alta, anche superiore al 70%. Storicamente, infatti, in periodi di tempo lunghissimi, superate le oscillazioni di breve periodo, le azioni sono sempre state l’asset più performante in assoluto.

Tuttavia l’insegnante deve “accontentarsi” del comparto Crescita e della sua esposizione azionaria al 35%, che ha come obbiettivo ritorni reali del 2% annuo (sopra l’inflazione).

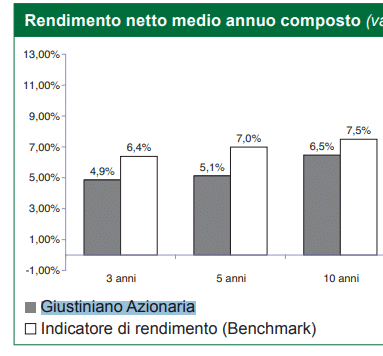

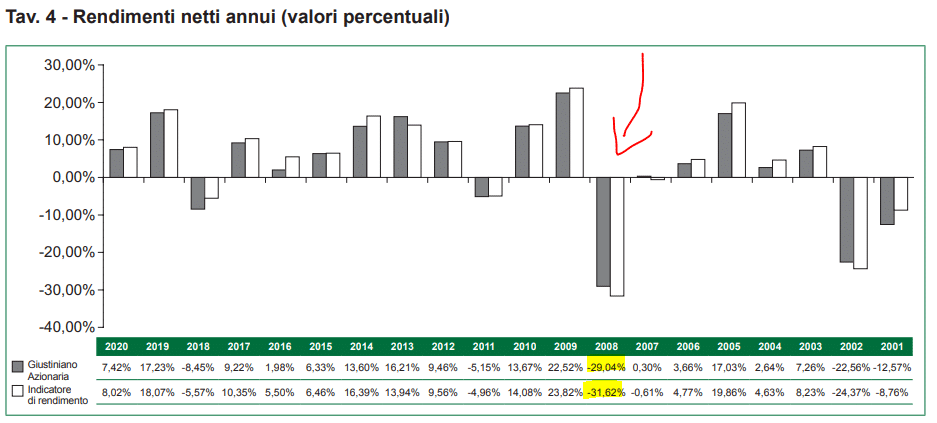

Vogliamo un esempio concreto di quello che vi sto dicendo? Tanto per citarne uno, il Fondo Aperto Giustiniano, ha un comparto Azionario all’85% che negli ultimi 10 anni ha reso un rendimento NETTO (tolti tutti i costi di gestione) del 6,5%.

Attenzione: ci tengo a sottolineare che i fondi pensione NON si scelgono solo in base ai rendimenti. Tuttavia, per chi avesse un elevato profilo di rischio ed orizzonte temporale (almeno 30 anni), il Fondo Espero effettivamente non concede uno strumento a rischio/rendimento più alto.

La critica di Report ed un parere più oggettivo

Concludiamo l’analisi riportando alla memoria di tutti un servizio di molti anni fa per dimostrarvi che tutto ciò che guardiamo in TV o leggiamo va sempre contestualizzato!

Ormai nel lontano 2009, divenne famoso il servizio giornalistico del gruppo Report intitolato “Giù le mani dalle pensioni”, che criticava i fondi pensione e proclamava che fosse nettamente meglio tenere il TFR presso il proprio datore di lavoro.

Il servizio è interamente guardabile a questo link.

I punti all’ordine del giorno, che portarono ad una critica dei fondi (anche il Fondo Espero) furono 2:

- I fondi pensione sono investimenti rischiosi che ci fanno perdere soldi anziché guadagnarli

- I gestori dei fondi pensione spesso acquistano prodotti finanziari in conflitto di interesse.

Sfatiamo immediatamente questi due punti, contestualizzandoli e rendendoli specifici per il fondo Espero.

Il rischio dei fondi pensione e di Espero

All’epoca del servizio, i mercati finanziari erano attraversati da una delle crisi più profonde della storia, cioè quella derivante dalla bolla immobiliare del 2008. Tutti i listini azionari avevano perso in pochi mesi fino al 50% del proprio valore e c’erano paura e pazzia in borsa.

E’ chiaro che chi fosse investito in un fondo pensione molto sbilanciato sull’azionario, avrebbe potuto perdere soldi in quel periodo se si fosse pensionato in quell’anno. Immaginatevi la sorpresa di vedere sfumati tanti anni di guadagni con pochi mesi. Sarebbe una tragedia. Ad esempio, lo stesso fondo Giustiniano azionario che vi dicevo prima, quell’anno perse il 31,62%.

Questa cosa è verissima, ma come abbiamo ben detto all’inizio dell’articolo, un fondo non va selezionato in base ai rendimenti, ma in base all’orizzonte temporale e profilo di rischio. Chi ad esempio fosse stato agli inizi della carriera non avrebbe avuto problemi a subire un tracollo del genere, perché come vi ho fatto vedere dai rendimenti, poi i prodotti finanziari tornano a salire se sono stati ben selezionati.

Chi invece è prossimo alla pensione, dovrebbe scegliere un comparto con rischio bassissimo, come il Garanzia di Espero.

Ecco quindi, che per investire ci vogliono intelligenza e consapevolezza. Se sei un dipendente della scuola all’inizio della carriera ti conviene investire in Espero Crescita rispetto che tenere il TFR in accumulo. Se da un lato sai che ci sono questi tipi di rischi di crolli di mercato, devi anche sapere che alla lunga otterrai una pensione integrativa molto più alta. Inoltre, come visto Espero Crescita ha solo il 35% in azioni, quindi non devi temere crolli così marcati.

Insomma, è vero che i fondi pensione sono in teoria più rischiosi rispetto che a tenere il TFR presso il datore di lavoro (quello non te lo tocca nessuno), ma è un rischio calcolato, intelligente. Parti con Espero Crescita e quando inizi ad avvicinarti alla pensione puoi semplicemente cambiare comparto (da Crescita a Garanzia) in modo da evitare crolli di mercato e non avere ripercussioni sui tuoi capitali.

Il conflitto di interessi

Questo è un altro punto su cui Report aveva ragione, ma va contestualizzato anch’esso. In breve, quello che può succedere è che il fondo pensione può affidare la compravendita di titoli e strumenti finanziari a gruppi di gestione del risparmio e banche specializzate. Queste possono comprare a loro volta dei prodotti creati (in modo regolare) da loro e immessi sul mercato.

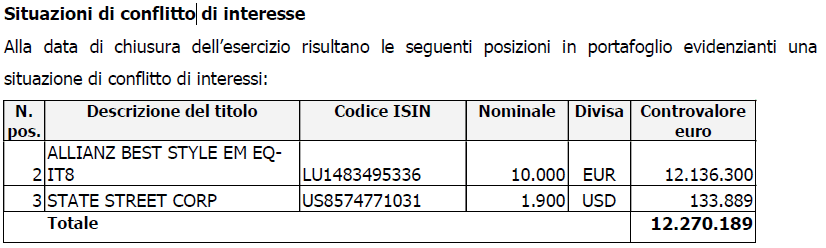

Ad esempio, il comparto Crescita di Espero è gestito da Allianz e State Street. Andando a leggere la nota integrativa al bilancio del 2019 scopriamo che entrambe hanno comprato dei prodotti in conflitto di interessi.

Ma è davvero un problema questo? Dipende!

Nel servizio di Report furono mostrati dei conflitti di interesse che andavano davvero a danno degli aderenti al fondo, perché c’erano delle situazioni (non su Espero ma su altri fondi) di acquisti di prodotti spazzatura, che servivano solo ad ingrassare le tasche di questi grandi gestori di risparmio.

Se però, come in questo caso, gli acquisti sono di prodotti tutto sommato validi e che comunque hanno un importo molto basso (meno dell’1% del valore del fondo), capisci che il conflitto di interessi non è un problema per i lavoratori.

Per di più, esiste un sistema di Audit interno ed esterno, che obbliga Espero a dichiarare ogni anno tali situazioni. Per quanto ho avuto modo di verificare, non ho ravvisato situazioni pericolose.

Quindi, anche in questo caso ripeto quanto detto prima: ogni cosa va contestualizzata e ci vuole intelligenza quando si investe. Saper leggere i bilanci e le relazioni finanziarie aiuta a eliminare ogni dubbio.

In sintesi

Il Fondo Pensione Espero è un ottimo strumento per tutti i dipendenti della scuola, che consente di costruire negli anni una pensione integrativa a quella che riceveremo in futuro. Il fondo è diviso in due comparti, uno più adatto a chi è prossimo alla pensione e l’altro a chi ha molti anni di lavoro di fronte a sé.

I costi sono bassi e i vantaggi fiscali ed economici sono alti. Se fino ad ora eri indeciso se entrare nel Fondo Espero o tenere il tuo TFR presso il tuo datore di lavoro ora sai che Espero è davvero un’ottima soluzione.

Per tua comodità, ti lascio un video che ti spiega esattamente come aderire.

[thrive_leads id=’12905′]

6 risposte

Buon giorno, sono un insegnante precario, posso aderire al fondo espero? Come funziona nel periodo in cui non sono

In servizio?

Grazie

Mi mancano 10 anni per andare.in pensione se mi iscrivo al fondo espero garanzia quanto viene tassato?

Dipende per quanto tempo rimani sottoscritta al fondo pensione perchè non sei obbligata ad ottenere la rendita nel momento in cui vai in pensione cioè tra 10 anni, comunque va da un massimo del 15% ad un minimo del 9%.

Ho aderito al Fondo Espero nel 2009 scegliendo il comparto Garanzia. Andrò in pensione presumo nel 2034 con più di 40 anni di contributi. Ho fatto male a scegliere il comparto Garanzia? Così facendo il mio Tfr risulterà inferiore rispetto a se non avessi aderito al Fondo?

Se vuole cambiare comparto può farlo, quindi può ancora passare al comparto crescita per gli anni che le mancano alla pensione.

Il discorso sul TFR dipende da dove lo avrebbe destinato altrimenti, ad ogni modo ora non può più cambiare la sua destinazione perchè la scelta sul TFR è irreversibile.

Dopo circa venti anni dalla nascita del Fondo Espero nemmeno il 10% del personale della scuola gli ha aderito. Allora il Fondo si è rivelato un flop? Lei che ne pensa.