Ti sei mai chiesto quanti soldi ti servono per vivere di rendita?

Tutti almeno una volta nella vita si sono posti questa fatidica domanda.

Non affatto esistono dei veri portafogli modello utilizzati per vivere di rendita.

Purtroppo non sono adatti a tutti perchè per riuscire a generare delle entrate passive che ti permettono di vivere senza lavorare devi avere a disposizione un bel capitale iniziale.

Ma quanto sarà questo capitale? 100 mila euro o 1 milione di euro o forse anche di più?

Direi di tirarci su le maniche e fare un bel po’ di conti per trovare la risposta.

In fondo troverai anche il link per accedere al nostro calcolatore per vivere di rendita.

[toc]

Come vivere di rendita?

La prima cosa da fare quando si vuole capire quanti soldi servono per vivere di rendita è quantificare la rendita passiva che si vuole ottenere.

Hai capito bene, bisogna fare il procedimento inverso, partire dalla fine per trovare la soluzione.

Ognuno ha il proprio tenore di vita e questo dipende molto se si vive da soli, se si ha un partner o se si ha uno o più figli.

Una cifra per far vivere di rendita in maniera agiata una persona singola potrebbe essere quella di 2.000€ al mese netti.

Se contiamo la tassazione massima sulle plusvalenza pari al 26% vuol dire che come cifra lorda dobbiamo considerare circa 2.700€.

Moltiplichiamo ora 2.700€ per 12 mesi, otteniamo 32.400€ di rendita in un anno.

Ora dobbiamo riuscire a capire come ottenere 32.400€ grazie ai proventi.

Questi proventi possono essere ottenuti con:

- cedole delle obbligazioni;

- dividendi delle azioni;

- interessi passivi che possono essere generati dai prestiti o dalle crypto.

Sembra tutto semplice ma per vivere di rendita devi effettuare dei passaggi fondamentali prima di investire:

- diversifica il capitale per gestire il rischio;

- definisci la rendita;

- considera l’inflazione;

- stabilisci un margine di sicurezza.

Andiamo a vederli singolarmente nel dettaglio.

Diversifica il portafoglio

Un portafoglio per vivere di rendita è obbligatoriamente passivo, non bisogna considerare eventuali oscillazioni di prezzo perchè non è la compravendita che rende sicuri i nostri investimenti.

Infatti i proventi dovrebbero provenire esclusivamente dalle fonti citate in precedenza.

Per farti un’idea gli strumenti finanziari che potresti utilizzare sono:

- obbligazioni o ETF obbligazionari;

- azioni che staccano i dividendi o ETF a distribuzione;

- ETF reit;

- lending di piattaforme DeFi;

- staking di piattaforme CeFi e DeFi.

Ovviamente ogni asset ha un rendimento diverso a seconda del suo rischio.

La diversificazione è la scelta ottimale per abbassare il rischio e riuscire a equilibrare le rendite.

Definisci il rendimento

Il rendimento medio di portafoglio è dato da questa formula:

R = w1 x a1 + w2 x a2 + w3 x a3 + …

dove

w: peso dell’asset in portafoglio

a: rendimento dell’asset in portafoglio

Facciamo un esempio con un portafoglio formato da 3 asset che pesano per il 50%, 30% e 20%.

Il primo asset ha un rendimento del 3%, il secondo asset del 5% e il terzo asset del 10%.

R = 0,5 x 0,03 + 0,3 x 0,05 + 0,2 x 0,10 = 5%

Ora sei in grado di calcolarti il rendimento percentuale medio del tuo portafoglio.

Considera l’inflazione

Il target medio di inflazione imposto dalla banca centrale europea è pari al 2%.

Un inflazione al 2% ha l’obiettivo di stabilizzare i prezzi garantendo le condizioni per una crescita economica ed occupazionale.

In Italia negli ultimi 20 anni c’è stata un inflazione media del 1,58%, più bassa di quella prevista dalla BCE.

Quindi al nostro rendimento dobbiamo sottrarre un’inflazione di circa il 2%.

Questo è fondamentale perchè ogni anno il nostro denaro perde 2 punti percentuali del suo potere di acquisto e quindi si svaluta.

Stabilisci il margine di sicurezza

Il capitale iniziale che si decide di investire col passare del tempo subisce delle variazioni di valore a causa delle oscillazione degli asset sui mercati:

- le valute fiat o le stablecoin messe a rendita dovranno considerare solo l’inflazione.

- gli altri asset come obbligazioni, azioni, crypto e reit invece devono tenere presente anche la loro volatilità.

In precedenza ho detto che la fluttuazione dei prezzi non deve essere considerata ma mi riferivo solo a quella legata al rendimento e non alla variazione che potrebbe subire il capitale messo a rendita.

Mi spiego meglio con un esempio.

Pensa di investire in un ETF azionario globale a distribuzione che ti genera il 2% di proventi.

Il tuo capitale investito in esso è pari a 10.000€ vuol dire che guadagni 200 euro all’anno.

- se il prezzo dell’ETF aumenta del 10% tu otterrai 20€ in più all’anno;

- se il prezzo dell’ETF diminuisce del 10% tu otterrai 20€ in meno all’anno.

Per limitare la variazione percentuale del prezzo dell’ETF devi proteggerti considerando un extra rispetto al capitale iniziale che prende il nome di margine di sicurezza.

Il margine di sicurezza serve a preservare il capitale con cui ottieni la rendita passiva.

Un margine di sicurezza ideale è almeno del 20% e può variare a seconda della propria propensione al rischio.

Quindi questa percentuale va calcolata rispetto al capitale iniziale necessario per vivere di rendita.

Quanti soldi servono per vivere di rendita?

Ora hai a disposizione gli strumenti di investimento, la formula del rendimento , l’inflazione media e il margine di sicurezza per valutare quanti soldi ti servono per vivere di rendita.

La formula da cui partire è:

C = (1+M) x S/(R – I)

dove

C: capitale per vivere di rendita

M: margine di sicurezza

S: rendita

R: rendimento

I: inflazione

Prendendo i dati dagli esempi precedenti avremo:

- M = 20%

- S = 34.200

- R = 5%

- I = 2%

C = (1,2) x 32.400 / (0,05 – 0,02) = 1.296.000€

Come puoi notare è una cifra veramente elevata che con un rendimento percentuale del 5% genera solo un rendimento annuo lordo di 34.200€ e un rendimento mensile netto di 2.000€

C’è da ricordare però che in questo calcolo sono stati considerate tutte gli impatti negativi:

- tassazione al 26%, la più alta in assoluto per esempio le obbligazioni ce l’hanno al 12,5% e per le crypto sotto la soglia dei 51.000€ non è presente;

- inflazione al 2%;

- margine di sicurezza del 20%.

Infatti senza considerare queste variabili il capitale iniziale sarebbe pari a 480.000.

Il valore è meno della metà del precedente ma non corrisponde alla realtà economica.

Come creare un portafoglio per vivere di rendita (+ calcolatore)

Per rendere più comprensibile e semplice la simulazione di un portafoglio per vivere di rendita ho deciso di inserire solo 3 strumenti finanziari nel nostro calcolo.

I 3 asset sono azioni, obbligazioni e criptovalute:

- Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing (VHYL), replica l’azionario globale ad elevato rendimento da dividendi. L’ETF azionario globale negli ultimi 5 anni ha rilasciato dividendi medi pari al 3,4%;

- iShares Global High Yield Corporate Bond UCITS ETF (HYLD). L’ETF obbligazionario societario globale negli ultimi 5 anni ha rilasciato dividendi medi pari al 4,55%;

- infine la parta destinata alle crypto, più precisamente alle stablecoin così da non dover considerare la volatilità di prezzo. ll rendimento medio sulle sulle stablecoin delle piattaforme CeFi è del 8%.

Diversificando il portafoglio al 40% azioni, 40% obbligazioni e 20% criptovalute avrai un rendimento medio di:

R = 0,40 x 0,034% + 0,40 x 0,0455% + 0,20 x 0,08 = 4,78%

Considera ora una tassazione media del 15,40% (40% al 26%, 40% al 12,5% e 20% al 0%) e un inflazione pari al 1,58% (media italiana degli ultimi 20 anni).

Tenendo sempre conto di un margine di sicurezza del 20% e di un reddito mensile netto di 2000€ avrai bisogno di un capitale pari a:

C = (1,2) x 28.368 / (0,0478 – 0,0158) = 1.063.800€

Possiamo concludere che con un rendimento medio del 5% per vivere di rendita serve un capitale iniziale, comprensivo del margine di sicurezza, di 1 milione di euro.

Senza margine di sicurezza basterebbero per modo di dire 886.500€.

Questo calcolo è possibile rifarlo un numero infinito di volte con dati diversi.

Per semplificarti il lavoro abbiamo creato un tool aziendale per simulare quanti soldi servono per vivere di rendita.

Utilizza il calcolatore per vivere di rendita

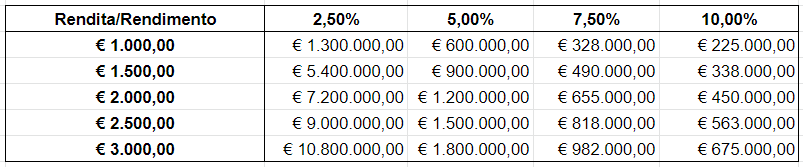

A scopo illustrativo ho deciso di mostrarti qualche risultato che mi è uscito tenendo questi dati fissi:

- 20% tassazione

- 2% inflazione

- 20% margine di sicurezza

Quindi è possibile vivere di rendita?

Si è possibile vivere di rendita ma non è così semplice.

Non tutti quindi possono smettere di lavorare a 40 anni e poi godersi la vita?

Direi proprio di no.

Ma quindi quanti soldi servono per vivere di rendita?

Come abbiamo visto purtroppo per vivere di rendita bisogna partire da un capitale molto elevato che si aggira tra 700.000€ e 1.000.000€ almeno.

Se tu disponi di questa cifra potresti veramente farci qualche pensiero.

Noi come Athena SCF offriamo una consulenza personalizzata che si adatta perfettamente a questo tipo di esigenze, creare un portafoglio finalizzato alle rendite passive.

Purtroppo non è facile disporre di queste cifre nemmeno dopo molti anni di lavoro quindi la soluzione è continuare a lavorare e ad investire in strumenti ad accumulazione per arrivare al fatidico milione.

Anche in questo caso Athena SCF può aiutarti a realizzare questo sogno, investire oggi per vivere di rendita domani.

2 risposte

Grande articolo! Complimenti!

Effettivamente questa è una domanda che anche io mi sono fatto spesso. Avevo già provato a fare dei conti seguendo più o meno le stesse logiche, ma questo articolo mi ha dato delle dritte interessanti.

Grazie davvero.

Grazie a te per i complimenti, mi fa molto piacere ti sia stato utile.