Prima di effettuare un qualsiasi investimento è importante leggere il fact sheet cioè la scheda informativa che contiene le informazioni principali. Da essa è possibile estrapolare tante informazioni importanti tra cui: gli obiettivi del fondo, il portafoglio con le posizioni più rilevanti, l’allocazione geografica e settoriale, il grado di rischio, i rendimenti passati, le commissioni e molto altro.

Le schede informative cambiano l’una dall’altra in base al tipo di fornitore a cui appartiene il fondo. Ognuno rappresenta i dati in maniera diversa ma quelli essenziali sono sempre evidenziati. Inoltre la stesura cambia leggermente se si parla di fondi attivi (fondi comuni di investimento) o di fondi passivi (ETF).

All’interno di questo articolo porterò un esempio ciascuno analizzando lo stesso indice dal punto di vista di un fondo di investimento e di un ETF così da capire meglio le differenze.

Prima di iniziare ricordo che il fact sheet si trova sul sito ufficiale del fondo stesso o sui maggiori siti web di analisi come just ETF o Morningstar.

Fact Sheet: esempio con S&P 500 ESG di Amundi

L’indice che andremo a confrontare sarà il “100% S&P 500 esg eur unhedged index”. Questo benchmark replica le 500 maggiori società americane per capitalizzazione, in cui troviamo anche le FAANG (Facebook, Apple, Alphabet, Netflix, Google) ma con un riguardo alla sostenibilità infatti rispetta il tema ESG (environmental, social and corporate governance). Per questo motivo non viene considerato lo stesso paniere ma solo 315 società al suo interno, quelle che rispettano i criteri socio-ambientali.

Da qui in avanti per semplicità definiremo MF (mutual fund) il fondo comune di investimento.

I Fact Sheet che andremo ad analizzare sono aggiornati al 30/06/2021.

1) Net Asset Value (NAV)

Il NAV rappresenta il prezzo di mercato con cui l’investitore può sottoscrivere nuove quote o farsi rimborsare quelle che ha già.

NAV MF = 289,99€

NAV ETF = 96,96

Ovviamente il patrimonio in gestione è lo stesso, cioè di 1659,02 milioni.

2) Profilo rischio/rendimento

SRRI (synthetic risk reward indicator) attribuisce un profilo rischio/rendimento che va da 1 a 7:

- 1 corrisponde ad un rischio più basso e ad un rendimento potenziale più basso

- 7 identifica un rischio più alto ed un rendimento potenzialmente più alto.

SRRI del nostro indice è lo stesso per entrambi ed ha un valore di 6. Il motivo è che replica un paniere completamente azionario anche se al suo interno ci sono società solide.

3) Performance

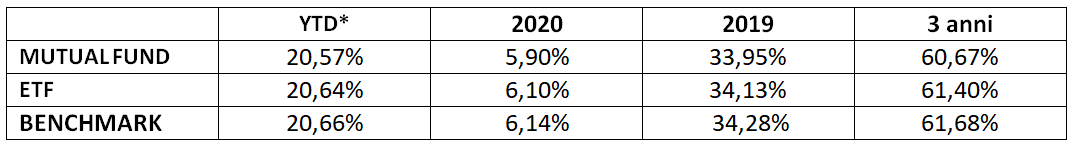

Le performance del fondo vengono prima rappresentate a livello grafico e poi a livello numerico. I ritorni percentuali sono prima evidenziati per periodo di tempo come 1 mese, 3 mesi, 1 anno, 3 anni,… e poi considerati per anno solare come 2020, 2019,… Il confronto è effettuato tra il portafoglio e il benchmark da cui si ricava lo spread (differenza) tra i due.

* da inizio anno (nel nostro caso dal 01/01 al 30/06)

Come si può notare dalla tabella la gestione attiva non ha avuto successo sottoperformando sia il benchmark che l’ETF. La gestione passiva ha assicurato sia rendimenti più alti che costi più bassi come vedremo in seguito. Come hai appena visto il mondo degli ETF può dare ottime soddisfazioni, se vuoi imparare ad investirci scegli Aikido Finanziario, il percorso giusto per far diventare il mercato un tuo alleato.

Un ultimo dato è la politica sui dividendi, deve esserci specificato se sono a distribuzione, e nel caso definire con che cadenza vengono rilasciati, o ad accumulazione cioè reinvestiti nell’indice. Meglio optare, se si può scegliere, per la seconda opzione per sfruttare il vantaggio dell’interesse composto.

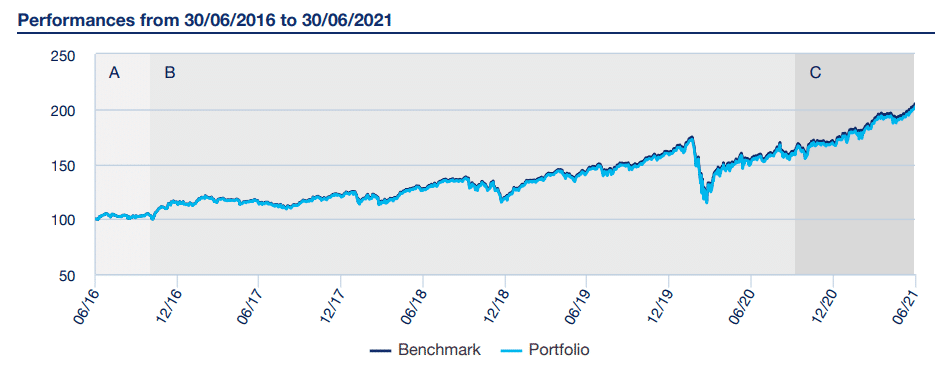

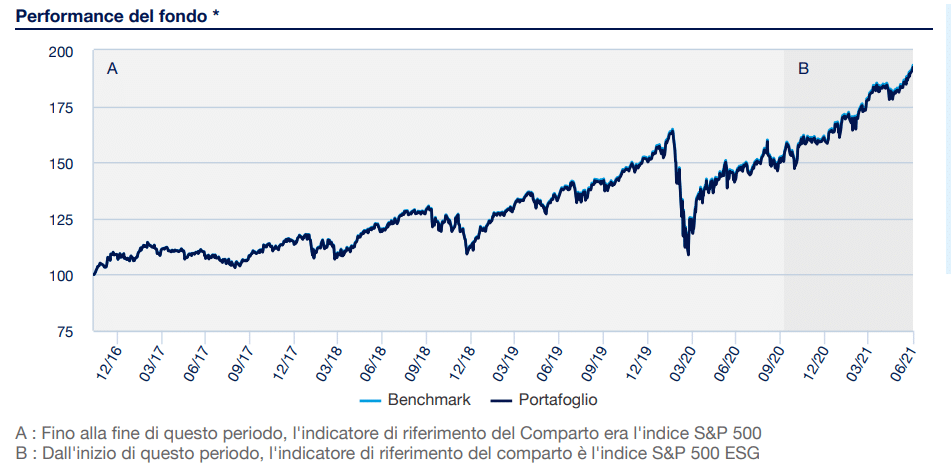

Questa è la performance dal 2016 ad oggi dell’indice confrontato prima al MF e poi all’ETF.

4) Analisi del rischio

La volatilità, uno degli indicatori che si trovano sempre nel fact sheet, misura la variazione percentuale del valore attorno al suo valore medio. L’indice negli ultimi 3 anni ha presentato una volatilità del 19,60%. Il mutual fund e l’ETF sono riusciti a replicarla.

Lo Sharpe Ratio, un altro indicatore fondamentale, viene utilizzato per aiutare gli investitori a comprendere il ritorno di un investimento rispetto al suo rischio. In base al valore assunto definisce di che tipo può essere l’investimento:

- < 1 da migliorare

- > 1 buono

- > 2 ottimo

- > 3 eccellente

Nell’ultimo anno l’indice ha ottenuto uno Sharpe Ratio di circa 2,5 mentre negli ultimi 3 anni di circa 0,88. Il valore considera anche il rapporto rischio/rendimento degli investimenti privi di rischio (esempio titoli di stato a breve termine) che 3 anni fa erano molto più appetibili rispetto ad adesso, infatti ora troviamo nei paesi considerati più sicuri come la Germania tassi pari o inferiori allo 0.

5) Costi

In questa sezione c’è un vincitore assoluto.

L’ETF presenta un indicatore sintetico di spesa del 0,15% annuo.

Il MF presenta spese di:

- Sottoscrizione pari al 4,50% (massimo)

- Correnti del 0,30%

- Rimborso allo 0%

Solamente le spese di gestione risultano il doppio rispetto all’ETF, in più se il costo di entrata fosse al massimo con un investimento di 10.000€ partiresti con un capitale investito di 9650€. Questo vuol dire che per rifarti della spesa iniziale il fondo dovrebbe ottenere un aumento di prezzo di almeno il 3,65%. Solo dopo aver ottenuto tale rialzo cominceresti ad andare in profitto.

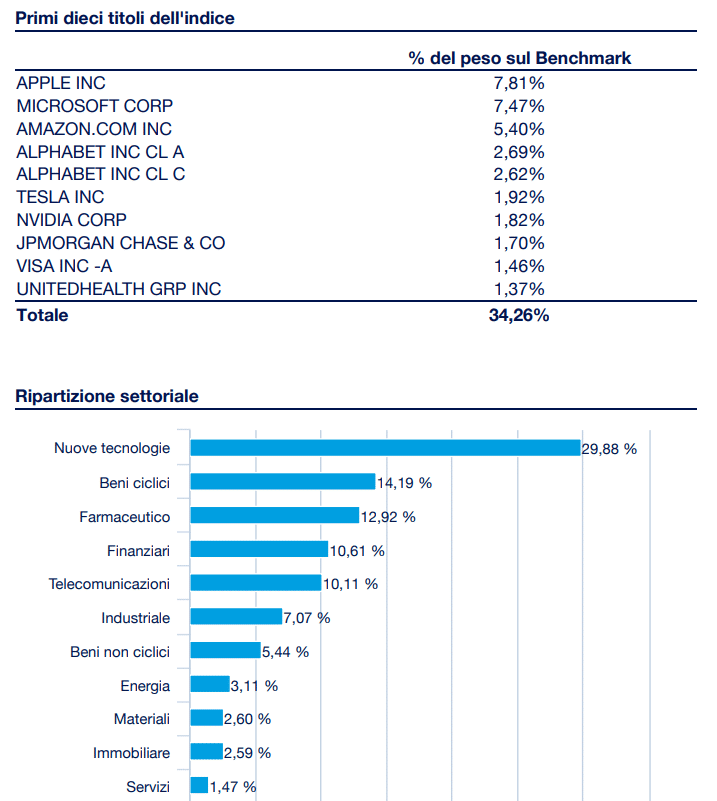

6) Dati dell’indice

In questa parte si trovano le maggiori posizioni del portafoglio (solitamente le prime 10), la ripartizione geografica e settoriale. Un consiglio è quello di verificare sempre quanti titoli ci sono nel paniere e capire quanto peso percentuale detengono le prime posizioni, così facendo si riesce a comprendere se il fondo è diversificato in termini societari oppure no. È anche vero che negli indici che replicano i megatrend o settori di nicchia la quantità di aziende può essere limitata, è comunque sempre meglio verificare il perché di tale composizione.

In questo caso in entrambi i fact sheet ci viene mostrata la composizione dell’indice che quindi risulta identica. Come ci si poteva aspettare la distribuzione geografica è al 100% negli Stati Uniti visto che si replica l’S&P 500.

7) Altre informazioni

Tra le altre informazioni da tenere d’occhio nel fact sheet troviamo:

- Data di lancio del fondo: 2016

- Società di gestione: Amundi

- Domicilio del fondo: Lussemburgo

- Valuta di riferimento: EUR

Fact Sheet: le differenze tra ETF e mutual fund

Nel fact sheet del mutual fund, visto che è a gestione attiva, troviamo i principali componenti del team e un commento sulla gestione del fondo.

Entrambi presentano il rating morningstar che valuta in modo quantitativo il fondo definendolo più o meno buono per un investimento ed assegnando ad esso un certo quantitativo di stele. Gli strumenti portati ad esempio hanno una valutazione di 3 stelle.

Negli ETF troviamo la piazza di mercato nella quale si può comprare come Borsa Italiana, Deutsche Borse,… con il corrispettivo codice di negoziazione.

Come hai notato i dati sono molto simili ma non sempre si trova lo stesso indice replicato sia da un MF che da un ETF. Questo caso specifico però ci ha fatto capire come L’ETF ha sovraperformato il mutual fund, le entrate sono state maggiori e le uscite minori. L’ETF ha ottenuto, in tutti gli archi temporali presi in considerazione, performance migliori e ha dei costi bassissimi in confronto a quelli elevati del fondo attivo.

Conclusioni

Un’ultima considerazione da fare è quella di ricordare sempre di confrontare il fondo con l’indice di riferimento e di leggere il KIID (Key Investor Information Document) prima della sottoscrizione.

Imparare in autonomia a leggere il fact sheet e capire quali informazioni estrapolare è fondamentale per migliorare le proprie capacità di investimento. Se vuoi approfondire l’argomento ti posso consigliare Aikido Finanziario, un percorso focalizzato su ETF.