Una domanda che tutti una volta nella vita si fanno, soprattutto in Italia, è se conviene la pensione integrativa. Non c’è una risposta univoca perché il mondo degli investimenti risulta soggettivo. Ognuno di noi ha i propri obiettivi ed in base a questi si scelgono gli investimenti più opportuni.

Con questo articolo valuteremo i pro e i contro della pensione integrativa così da permetterti di capire se è la scelta adatta alle tue esigenze.

Indice dei Contenuti

Che cos’è la pensione integrativa?

La pensione integrativa è una forma di previdenza che si aggiunge a quella obbligatoria ma non la sostituisce. La Commissione di Vigilanza sui Fondi Pensione (COVIP) ha il compito di vigilare e garantire trasparenza e correttezza dei comportamenti delle forme pensionistiche complementari.

La pensione integrativa è:

- volontaria, il lavoratore può scegliere liberamente se aderirvi;

- a capitalizzazione individuale, per ogni iscritto viene creato un conto personale nel quale affluiscono i versamenti che vengono investiti nel mercato finanziario (azioni, obbligazioni, fondi comuni di investimento,…). Al momento del pensionamento l’ammontare totale viene restituito aggiungendo ad esso i rendimenti maturati durante il periodo di adesione;

- a contribuzione definita, si conosce l’importo versato e la prestazione finale (versamenti + rendimenti);

- gestita da soggetti ed enti di diritto privato.

Al contrario della previdenza obbligatoria che si basa sul sistema a “ripartizione”, la previdenza complementare si basa sul sistema a “capitalizzazione”. Nel primo caso i lavoratori pagano la pensione ai pensionati, nel secondo caso i lavoratori versano in autonomia su un proprio conto delle somme di denaro per ottenere una rendita futura.

Dopo aver introdotto brevemente cos’è la pensione integrativa non mi prolungo ulteriormente. Il nostro approfondimento sui fondi pensione ti chiarirà tutti i dubbi legati a chi può sottoscriverli, quali tipologie ci sono, che costi hanno, quando si può richiedere il riscatto anticipato, ecc.

I vantaggi della pensione integrativa

Il vantaggio maggiore della pensione integrativa riguarda la fiscalità.

La previdenza complementare gode di 3 agevolazioni fiscali di rilievo:

- deducibilità, l’art. 8 del d.lgs 252/2005 stabilisce che la contribuzione versata da una persona iscritta a un fondo pensione è fiscalmente deducibile dal reddito complessivo nel limite di 5.164,57€ su base annua. È esclusa la quota del TFR;

- tassazione del 20% sui rendimenti maturati, inferiore al 26% applicato alle altre forme di investimento;

- la pensione integrativa prevede una tassazione del 15%. Tale percentuale si riduce in funzione dell’anzianità di partecipazione dal 15° anno in poi. L’aliquota si riduce ogni anno dello 0,30% fino ad un massimo di 6 punti percentuali. Quindi dopo 35 anni la tassazione è pari al 9%.

Il trattamento fiscale però non può essere l’unico motivo per cui si sceglie un prodotto finanziario rispetto ad un altro. È come comprare un prodotto alimentare che non ci piace solo perché è in offerta.

Un altro vantaggio riguarda il trattamento di fine rapporto. Il fondo pensione è la destinazione giusta per il TFR. Il rendimento che si ottiene nel versarlo in un fondo pensione è maggiore rispetto a quello di lasciarlo in azienda. Unica nota negativa è che la scelta è irreversibile quindi lo si potrà ottenere solo a fine carriera lavorativa, senza ripensamenti durante il percorso.

Dal lato pratico e di convenienza la pensione integrativa presenta altri 2 aspetti positivi:

- la capitalizzazione individuale permette di effettuare versamenti in un proprio conto senza dover partecipare della redistribuzione delle proprie ricchezze come nella pensione obbligatoria;

- la contribuzione definita permette di decidere in autonomia quanto versare. Non è obbligatorio versare una somma fissa tutti i mesi (tranne nel caso del TFR) ma il deposito è libero. Questo sistema potrebbe essere sfruttato per effettuare versamenti periodici e regolarizzare il proprio risparmio. Ovviamente per ragionamenti di questo tipo è più opportuno iniziare un PAC con una strategia di investimento in ETF.

Gli svantaggi della pensione integrativa

Tutte le forme di risparmio gestito soffrono di enormi costi di gestione e non solo. Sono infatti presenti anche i costi di caricamento che per l’appunto sono applicati sui versamenti. Queste commissioni servono a remunerare solamente la banca o la compagnia assicurativa che promuove il prodotto.

Nel momento che si opta per la pensione integrativa bisogna scegliere a quale comparto aderire. La gestione separata è la più sicura e ovviamente richiede costi di gestione maggiori. Il rischio è molto basso ma anche il rendimento lo è. L’opzione conservativa è consigliabile solo per salvaguardare il proprio patrimonio quindi è più opportuna per coloro a cui manca poco per per finire di lavorare.

Gli altri comparti sono azionario, bilanciato e conservativo/obbligazionario. Il primo visto che investe in strumenti più volatili richiede un costo maggiore.

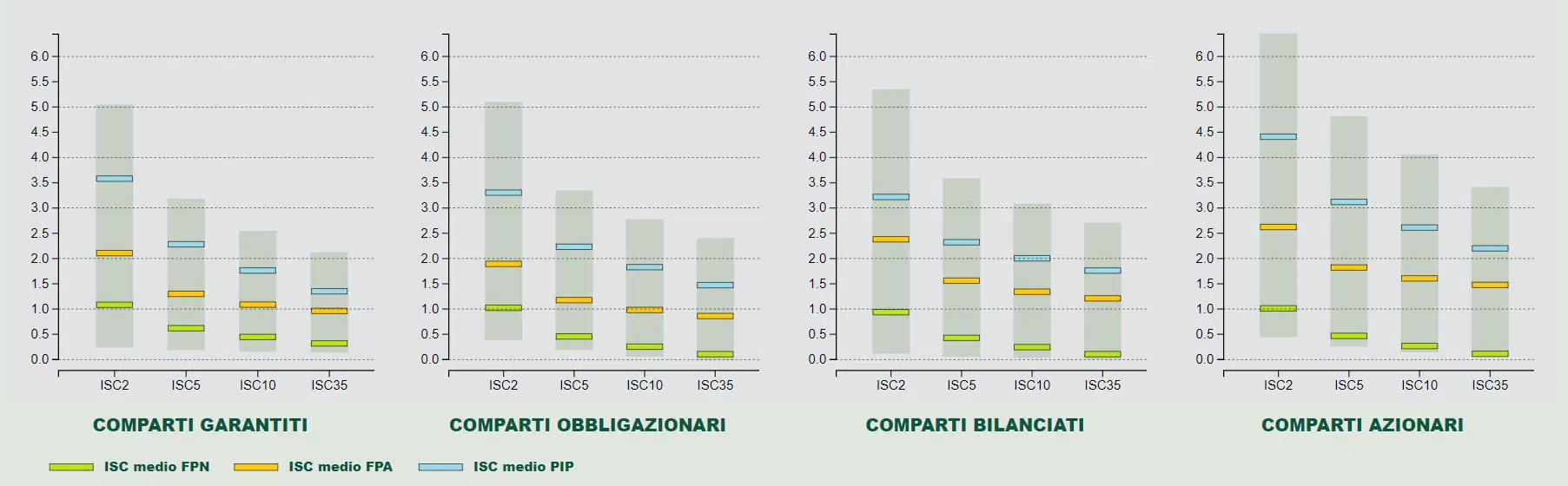

Anche la tipologia di forma pensionistica influenza sui costi. I fondi negoziali/di categoria sono i più convenienti, seguiti dai fondi pensione aperti e dai PIP assicurativi.

La tabella mostra gli indicatori sintetici di costo (ISC) per tipologia e per comparto.

Facciamo un esempio. Versi 1000€ su un fondo pensione aperto nel comparto bilanciato. Il costo è inizialmente del 2,5% quindi non vai realmente ad investire l’intero capitale ma solo 975€. Oltre ad investire 25€ in meno anche il rendimento finale è più basso visto che la somma di denaro investita è inferiore a quanto realmente versato.

Un altro ragionamento importante da fare è la possibilità di perdere denaro. Per questo motivo la gestione separata ha un costo più elevato perché è garantita. Gli altri comparti subiscono maggiori fluttuazioni di mercato. Ora puoi pensare che investire in azionario è sbagliato ma non è così. Come ho detto nell’introduzione ogni investimento deve essere fatto in base all’obiettivo che ci si prefissa. L’obiettivo pensione è una meta lontana nel tempo e solitamente si cerca di proteggere il capitale, per questo l’approccio deve essere più conservativo.

Ho tenuto per la fine lo svantaggio peggiore che è quello dell’incertezza. Tale problema si può definire e dividere in 2 parti:

- scarsa flessibilità: il capitale versato è ottenibile solamente nel momento del pensionamento, quindi se inizio a lavorare a 30 anni e finisco a 70 anni dovrò aspettare 40 anni prima di riscuoterlo. Ci sono dei casi eccezionali in cui è possibile ottenere prima una parte dell’importo (75%) ma solo in casi specifici (prima casa e particolari spese mediche) e dopo un numero di anni prestabilito (8 anni);

- mancanza di sicurezza: con le leggi in continuo cambiamento soprattutto le nuove generazioni tra cui i Millenials e la Generazione Z non sanno quando andranno in pensione. Nei prossimi decenni ci saranno sicuramente altre riforme pensionistiche che innalzeranno l’età pensionabile chissà di quanto. Inoltre i giovani di oggi iniziano a lavorare sempre più tardi e di conseguenza anche il pensionamento slitterà più avanti.

A chi conviene?

Come ho detto ad inizio articolo non c’è una risposta in comune per tutti. Dopo aver valutato pro e contro potete autonomamente capire se i vantaggi superano gli svantaggi e se è più conveniente per voi aderire ad un fondo pensione o se optare per un approccio di investimento a gestione propria.

Voglio comunque lasciarvi una mia opinione personale. Le persone che hanno un reale vantaggio economico a sottoscrivere un fondo pensione devono avere questi 2 requisiti:

- età elevata superiore ai 50 anni, con un orizzonte temporale limitato è plausibile che le leggi in vigore rimangono tali e quindi non vedrai slittare di molto il tuo pensionamento, si spera non più di 1-2 anni. In più dovrai aspettare solo 15/20 anni al massimo per ottenere il tuo capitale rivalutato con i rendimenti. In questo caso è meglio optare per un comparto garantito o il più conservativo possibile per non rischiare in qualche crash di mercato;

- reddito medio/alto per poter usufruire a pieno della deducibilità. Oltre a poter dedurre 5000€ all’anno potrai anche sperare di abbassare il tuo scaglione IRPEF e pagare meno imposte sul reddito. Se per esempio percepisci sui 55.000€ all’anno puoi riuscire ad abbassare la tua aliquota dal 41% al 38%. Se con questo sistema riesci a rientrare nello scaglione tra 28.000€ e 55.000€ potrai ottenere un risparmio fiscale massimo di 1963€ all’anno.

Di conseguenza possiamo dedurre i casi in cui la pensione integrativa non fa per te:

- non vuoi spendere soldi inutilmente a causa degli alti costi;

- non vuoi avere vincoli temporali di prelievo;

- hai un reddito basso, in questo caso il vantaggio fiscale non fa per te perché non riusciresti ad ottenerlo totalmente. Se per esempio percepisci un reddito compreso tra 15.000€ e 28.000€ e decidi di versare solo 1000€ all’anno in un fondo pensione otterrai solamente un risparmio fiscale di 272€ all’anno. Probabilmente questo ritorno sarebbe mangiato dai costi di gestione quindi non ne vale la pena.

Conclusioni

Come per il fondo pensione anche per gli altri traguardi della vita bisogna capire quale è la strategia più appropriata. Se vuoi sapere quale è il nostro metodo di pianificazione finanziaria prenota una chiamata strategica e avrai tutte le riposte.

Ricorda che prima di investire bisogna prefissare sempre un obiettivo da raggiungere, solo così si può concretizzare al meglio la tua strategia di investimento.