“Emissione soggetta alle clausole di azione collettiva (CAC)” o “I Titoli sono soggetti alle clausole di azione collettiva (CAC)”, così recita il prospetto informativo di un titolo del debito pubblico italiano soggetto alle CAC.

Ma cosa sono realmente queste clausole di azione collettiva?

Le CACs, clausole di azione collettiva, sono nate dopo le difficoltà della Grecia con il suo debito pubblico, e mirano a tranquillizzare i mercati finanziari.

L’introduzione delle CAC è stata resa obbligatoria a seguito del Trattato che istituisce il Meccanismo Europeo di Stabilità, cui segue lo schema approvato dal Comitato Economico e Finanziario dell’Unione Europea.

In sostanza tali clausole consentono ad una maggioranza qualificata di investitori in obbligazioni di modificare i termini e le condizioni di pagamento di un titolo, in maniera giuridicamente vincolante per tutti i detentori del titolo stesso, in modo da facilitare una ristrutturazione ordinata del debito.

Si tratta di un’eventualità remota ma che non può essere tralasciata del tutto dagli investitori obbligazionari.

Indice dei Contenuti

Cosa sono le clausole CACs?

Cacs è l’acronimo di clausole di azione collettiva.

In sostanza queste clausole consentono all’emittente di raggiungere un accordo con gli obbligazionisti per:

- allungare le scadenze (roll-over) di rimborso

- ritardare il pagamento delle cedole

- tagliare il valore nominale dei bond (haircut), quindi tagliare il valore di rimborso

- tagliare le cedole, quindi cedole più basse

- cambiare valuta di denominazione dei titoli, quindi si può cambiare la valuta di pagamento

- cambiare luogo di pagamento

- modificare le condizioni sugli obblighi di pagamento dell’emittente

- l’imposizione di qualsiasi condizione degli obblighi di pagamento dell’emittente in relazione ai titoli

- modificare l’ordine di preferenza o della seniority dei titoli

- la modifica dell’ammontare nominale dei titoli in circolazione ovvero, nel caso di modifica a più serie, dell’ammontare nominale dei titoli di debito di qualsiasi altra serie che è richiesto per approvare una proposta di modifica con riferimento ai titoli, la modifica dell’ammontare nominale dei titoli in circolazione che è richiesto ai fini di un dato quorum costitutivo, ovvero le regole finalizzate a stabilire i titoli da considerare in circolazione a questi fini

- la modifica della definizione di materia riservata

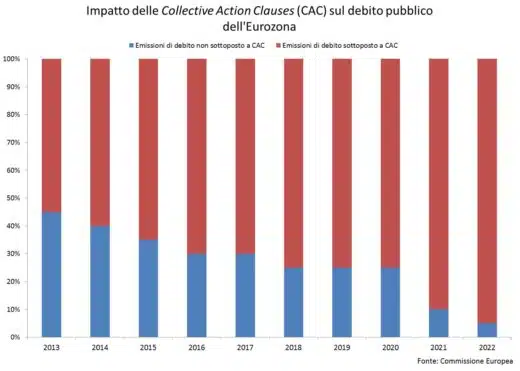

Queste clausole sono state inserite, a partire da gennaio 2013, in tutte le emissioni di titoli sovrani europei con durata superiore ad un anno (le CACs non riguardano quindi i BOT), fino ad un massimo del 45% delle emissioni di ogni anno.

Dal 2022 in poi sono inserite in tutti i BTP di nuova emissione (anche BTP Italia, BTP€i e Futura).

Tenete presente che le emissioni senza tali clausole sono destinate a ridursi nel tempo.

Le CACs sui BTP, quindi, ci sono da oltre 10 anni, ma non su tutte le emissioni.

Questa introduzione si è resa obbligatoria ai sensi del Trattato sul Meccanismo Europeo di Stabilità, e segue lo schema approvato dal comitato economico e finanziario dell’unione europea.

Si rispetta un modello standardizzato che garantisce i medesimi effetti in tutti gli stati Europei. Non è quindi solo un fenomeno Italiano, ed in realtà esiste anche prima del 2013 nel contesto internazionale.

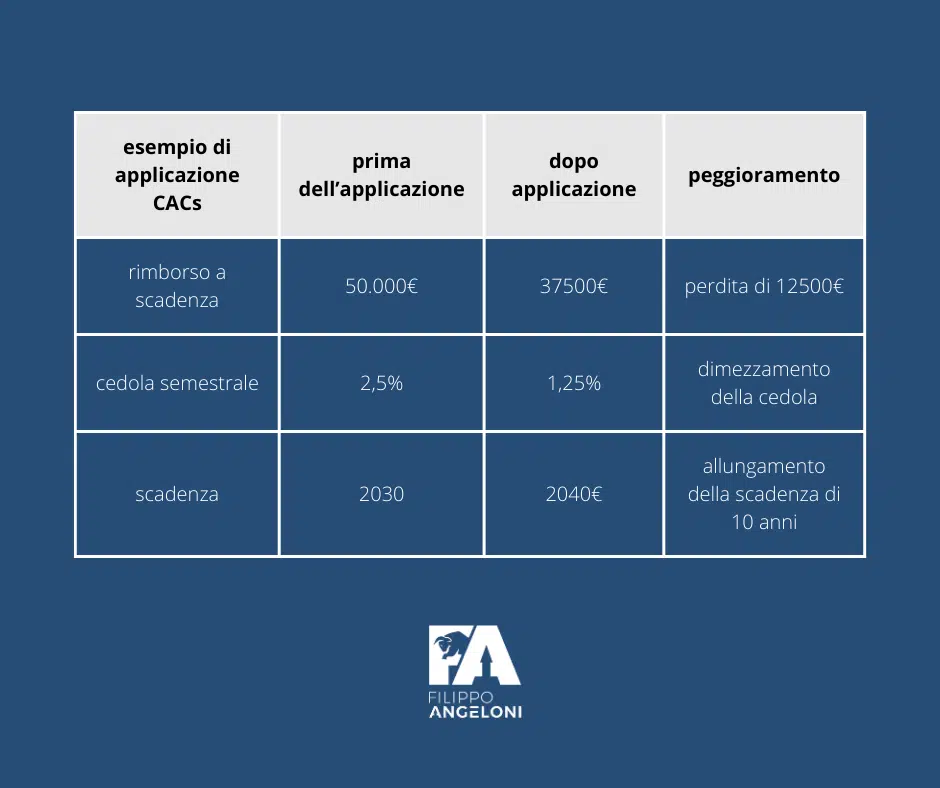

Esempio di possibile applicazione

Vediamo un esempio di una possibile applicazione di queste clausole.

Un BTP di 50.000 nominali (valore di rimborso alla scadenza), cedola semestrale 2,5%, scadenza 2030, potrebbe essere ristrutturato, in casi di emergenza, in 37500 alla scadenza (perdita di 12500 euro), cedola semestrale del 1,25% (dimezzamento della cedola), scadenza 2040 (allungamento della scadenza di 10 anni).

Cosa serve per approvare tali clausole

La proposta da parte dell’emittente deve essere accettata almeno da una maggioranza qualificata di creditori, non è quindi una modifica unilaterale come molti vogliono far credere.

La modifica delle condizioni contrattuali, in caso di emergenza, può avvenire solo dietro doppia approvazione:

- nell’assemblea dei creditori (obbligazionisti possessori dei titoli) della specifica emissione, deve esserci il 75% di voti favorevoli dell’ammontare nominale aggregato. Oppure una risoluzione scritta firmata da o per conto dei possessori di almeno il 66% (2/3) dell’ammontare nominale aggregato dei titoli in circolazione.

- nell’assemblea relativa a tutte le emissioni che sono interessate dalla ristrutturazione del debito.

N.B. Alcune nuove CACs prevedono un’unica votazione, soltanto con gli obbligazionisti possessori dei titoli oggetto della ristrutturazione.

Come capire se un titolo ha la presenza di CACs o meno

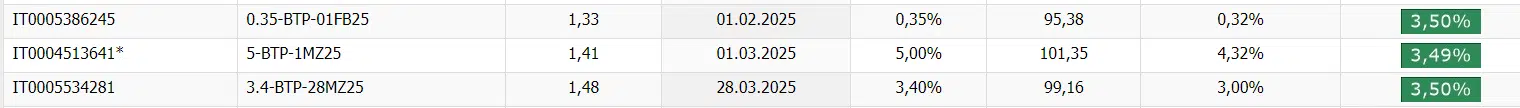

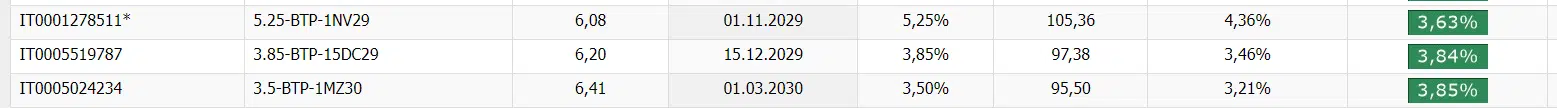

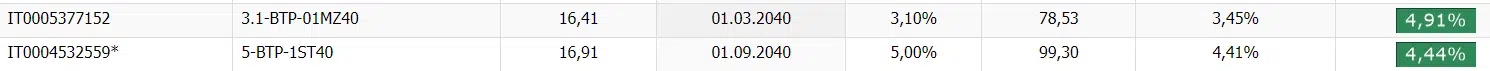

Per capire se un titolo italiano applica o meno le CACs ti basterà guardare in questo website, i titoli senza cacs sono quelli con asterisco.

Soluzione per evitare le CACs

Se proprio si preferisce in ogni caso non investire in obbligazioni che prevedono la presenza di queste clausole si può investire (ancora) in titoli europei emessi prima del 2013, oppure si può guardare anche a quelli successivi ma facendo attenzione alla presenza o meno di tali clausole.

Ecco alcuni titoli italiani che non prevedono le CACs:

- Obbligazioni BTP 4% 2005-37 Borsa Italiana EUR IT0003934657

- Obbligazioni BTP 4,5% 2010-26 Borsa Italiana EUR IT0004644735

- Obbligazioni BTP 5% 2003-34 Borsa Italiana EUR IT0003535157

- Obbligazioni BTP 5% 2007-39 Borsa Italiana EUR IT0004286966

- Obbligazioni BTP 5% 2009-25 Borsa Italiana EUR IT0004513641

- Obbligazioni BTP 5% 2009-40 Borsa Italiana EUR IT0004532559

- Obbligazioni BTP 5,25% 1998-29 Borsa Italiana EUR IT0001278511

- Obbligazioni BTP 5,75% 2002-33 Borsa Italiana EUR IT0003256820

- Obbligazioni BTP 6,5% 1997-27 Borsa Italiana EUR IT0001174611

- Obbligazioni BTP 7,25% 1996-26 Borsa Italiana EUR IT0001086567

- Obbligazioni BTP 8,5% 1993-23 Borsa Italiana EUR IT0000366721 (scade a dicembre)

- Obbligazioni BTP 9% 1993-23 Borsa Italiana EUR IT0000366655 (scade a novembre)

- Obbligazioni BTP 6% 1999-31 Borsa Italiana EUR IT0001444378

Altri titoli che non prevedono la presenza di CACs ma con diversa valuta (USD):

- Obbligazioni Italian Ministry of Finance 5,375% 2003-33 Borsa Italiana USD US465410BG26

CACs sono positive o negative per l’investitore?

Banca D’Italia ha effettuato uno studio, portato avanti da Alfredo Bardozzetti e Davide Dottori, nel quale sono stati esaminati i rendimenti dei titoli pubblici emessi sui mercati internazionali in presenza o meno dei CACs.

Tale ricerca analizza i rendimenti mensili, rilevati sul mercato secondario da marzo 2007 ad aprile 2011, di titoli pubblici denominati in dollari emessi da paesi con differente merito di credito sui principali mercati internazionali.

I risultati della ricerca dimostrano che la presenza di CACs:

- riduce in misura statisticamente significativa i rendimenti dei titoli emessi da paesi con un rating di fascia media. (quindi è un componente positivo)

- non apporti grandi cambiamenti ai rendimenti delle obbligazioni emesse da emittenti con un elevato merito di credito ed emittenti con un basso merito di credito. Gli effetti quindi in questi due casi sono “quantitativamente inferiori e statisticamente poco significativi”. (elemento neutro)

“Questo effetto non lineare delle clausole di azione collettiva sul rendimento dei titoli pubblici è robusto a diverse verifiche nella specificazione del modello oggetto di stima.”

L’assenza di effetti significativi per i paesi con elevato merito di credito potrebbe essere dovuta al fatto che, per essi, la probabilità di default è troppo bassa perché emerga un valore apprezzabile alle CACs.

Per i paesi con merito di credito più basso, invece, sembra che i possibili timori di un uso opportunistico delle CACs compensino, almeno in parte, i benefici di una ristrutturazione ordinata.

Gli investitori sembrano dunque attribuire, ai CACs una componente positiva (e non negativa come molti credono) per livelli intermedi di rating, nel favorire una ristrutturazione ordinata delle posizioni debitorie qualora necessario.

Vi sono però differenti scuole di pensiero in tal senso:

- alcuni attribuiscono maggiore valore alle CACs (come risulta da questo studio) perché in caso di difficoltà vi è appunto un processo di ristrutturazione che opera entro un quadro definito.

- altri attribuiscono un rischio maggiore ai titoli con CACs, perché l’emittente sarebbe spinto ad intervenire solo sui titoli soggetti alle CACs lasciando indenni gli altri. Se vi è un maggiore rischio però questo si rifletterà sui rendimenti di tali titoli (aumenterebbe il rendimento).

Ad ogni modo la maggioranza qualificata che serve per poter realizzare le modifiche previste dalle CACs e la flessibilità di selezionare la serie di titoli da ristrutturare, a nostro avviso, pareggiano le due visioni.

Diamo un occhiata ai differenti rendimenti per i titoli italiani (anche se è più complesso di così ma semplifichiamo)

Su scadenza 2025, non c’è differenza.

Su scadenze 2029-2030 c’è un minimo di differenza.

Su scadenza 2040, c’è differenza, i titoli con CACs rendono di più.

Conclusione

Abbiamo visto cosa sono le CACs, clausole di azione collettiva, il loro funzionamento e come evitarle.

Tenete presente però che se le clausole CACs sono negative per l’investitore, se siamo in presenza di mercati efficenti, questo malus deve essere per forza di cose scontato nel rendimento.

In altre parole se le CACs sono negative, i titoli con presenza di CACs devono rendere di più rispetto a quelli senza CACs (come abbiamo visto per i BTP). Il mercato quindi ci ripaga per assumerci un rischio maggiore, se è vero che vi è un rischio maggiore.

Le CACs è bene specificare che non esistono solo per titoli di stato italiani, ma anche europei, ed è possibile che qualche investitore abbia investito in titoli internazionali con presenza di CACs senza neanche saperlo.

Tenete presente inoltre che applicare tali clausole, farebbe perdere la credibilità per lo stato in questione. Se lo stato si avvalesse di un’opportunità come quella offerta dalle clausole di azione collettiva, non farebbe altro che ammettere di essere in default.

Questo causerebbe una salita repentina degli interessi che lo Stato sarebbe chiamato a pagare per finanziare il debito pubblico.

Se una barca affonda, in caso di emergenza è meglio avere un piano da seguire oppure è meglio non avere nessun piano? Capisco che tutto questo possa causare un pesante richiamo al populismo, ma rifletti su questo punto… se una barca affonda è meglio avere un piano.

Per ultimo, attenzione a credere che i titoli senza CACs siano al sicuro. In grecia infatti nel 2012 durante la crisi del debito greco, il parlamento greco il 23 febbraio 2012 ha approvato la legge n. 4050/12 (c.d. Greek Bondholder Act) che ha disciplinato l’introduzione retroattiva delle clausole di azione collettiva.

In particolare, i possessori di Eligible Titles sono stati invitati ad accettare un’offerta di scambio avente ad oggetto la sostituzione di ogni € 1.000,00 di valore nominale di Eligible Titles con:

- nuovi titoli con un valore nominale complessivo di € 315,00;

- titoli indicizzati al PIL con un valore simbolico di € 315,00;

- note di pagamento PSI (positive spread investment) con un valore nominale aggregato di € 150 emesse dal Fondo Europeo di Stabilità Finanziaria (EFSF).

È importante sottolineare che non tutti i titoli emessi dalla Grecia e inclusi nella proposta di ristrutturazione erano uguali. Tra di essi vi erano quelli soggetti alla legislazione ellenica (che costituivano la maggioranza) e quelli regolamentati dal diritto estero.

Per quanto riguarda i primi, l’85,8% degli obbligazionisti aveva accettato la proposta di ristrutturazione del debito. Una volta superata la soglia del 75%, il governo greco aveva il potere di attivare le clausole di azione collettiva, imponendo così la ristrutturazione del debito anche agli altri obbligazionisti rimanenti, pari al 14,2%.

Per quanto concerne i secondi, il consenso era stato ottenuto dal 69,8% degli obbligazionisti. In questa situazione, l’International Swaps and Derivatives Association (ISDA) aveva deciso all’unanimità che l’uso delle clausole di azione collettiva da parte della Grecia costituiva un “credit event” sufficiente a innescare il pagamento dei 4.323 contratti di credit default swap, per un ammontare totale di 3,25 miliardi di dollari.

A nostro avviso le CACs sono una sorta di tranquillizzante per i mercati, ma difficilmente verranno messe in atto, almeno nel breve periodo.